「生前贈与」と「死因贈与」の違い

「生前贈与」と「死因贈与」。

今までは「生前贈与」について学んできました。

ここでは、新しく「死因贈与」というものを学びたいと思います。

簡単に言うと、生前贈与は生きている内に全てが完結しますが、死因贈与とは自分が亡くなってはじめて効力が発生する贈与となります。

「死因贈与」とはどんなもの?

贈与する側(あげる側)が亡くなった時に、はじめて効力が生じる贈与です。

贈与という名前ですが、亡くなったあとに発生しますので、相続税の対象となります。

死因贈与って、遺書を残した場合となにが違うの?

死因贈与は、生前に贈与する側と贈与される側の双方が合意(契約)して成り立つ贈与です。

その反面、遺書を残した場合は、基本的にもらう側の意思とは関係なく贈与がなされる一方的なものとなります。

一般的に遺書を残すことによって、遺産の全部または一部を相続人以外の他の人に譲与することを「遺贈」と呼びます。

生前贈与の種類と特徴

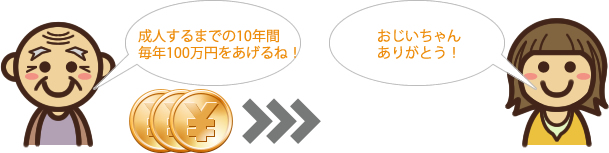

その1 定期贈与(連年贈与)

名前の通り、定期贈与とは定期的に一定の財産・資産を贈与することをいいます。

期間を決めるのが一般的ですが、贈与する側が亡くなった時にはその効力を失います。

「生前贈与の基礎の基礎」でも説明しましたが、例えば100万円を10年間に渡って贈与する場合、10年間にわたって毎年100万円ずつ贈与を受けることが、贈与者との間で約束されていることとなるため、1年ごとに贈与を受けると考えるのではなく、約束をした年に、定期金に関する権利(10年間にわたり毎年100万円ずつの給付を受ける権利)の贈与を受けたものとして、

初年度にいきなり1,000万円に対して贈与税が発生してきます。

そして、基礎控除の110万円も契約した年の1回だけしか活用することはできません。

そのため、面倒とはなりますが、毎年贈与契約を結び贈与を行ったほうが得策といえます。

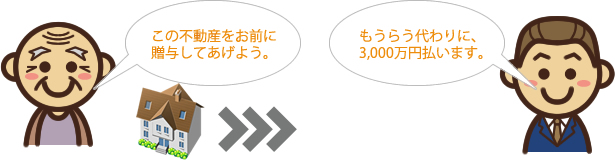

その2 負担付贈与

負担付贈与とは、贈与する代わりに負担を負わせるものです。

例えば、「1億の土地を贈与する代わりに借入金2,000万円を負担する」といったものが負担付贈与にあたります。

負担付贈与は、「双務契約」と言われ、贈与する人も受け取る人もお互いに債務を負担することで成り立ちます。

そのため、例えば受け取る側が負担を実行できなかった場合、契約を解除することが可能となります。

この場合の贈与税は、受け取った財産の価格から、負担した債務の価格を引いた部分に対して、贈与税が発生します。

プラスとマイナスを相殺して残ったものに贈与税がかかるというイメージです。

★参考

国税庁のタックスアンサー(http://www.nta.go.jp/taxanswer/zoyo/4426.htm)

その3 通常の贈与

その1とその2で説明した以外の贈与は、一般的な贈与となります。

つまり、定期的な贈与ではなく負担もついておらず、毎年異なる額の贈与を行い、基礎控除額の110万円を超えた場合は、贈与税を払うものです。

もちろん基礎控除以外に、配偶者控除や住宅購入時の「住宅取得等資金贈与の特例」などをはじめとした非課税制度があります。

これらはのちほど学ぶこととします。