暦年課税とはどんな仕組み?

まず最初に読み方ですが、暦年とは「れきねん」という読み方になります。

贈与税には、大きく「暦年課税」と「相続時精算課税」の2種類があり自分にあった方法を選択することが可能です。

ただし、後述しますが「相続時精算課税」には一定の要件が必要となります。

暦年課税とはどんなものか?

暦年課税とは、1年間の間に財産をもらった人が、その合計額に対して課税されるものです。

期間は、1月1日から12月31日までに贈与された合計額が対象となります。

贈与税は、それら合計額から110万円の基礎控除額を差し引き、残った額に対して課税がなされる仕組みとなります。

また合計額が110万に超える場合にのみ、申告・納税が必要となります。

つまり、今まで説明してきた一般的な課税方法が「暦年課税」となります。

暦年課税における贈与税の計算方法は?

では実際に贈与を受けた場合に、どのような計算を行うのかをみてみたいと思います。

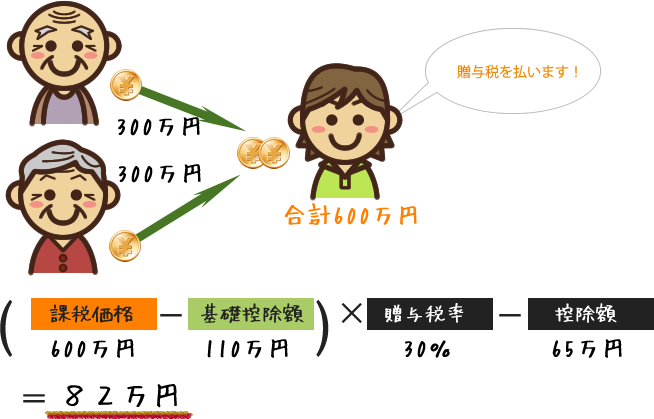

★母親と父親から息子にそれぞれ300万円、合計600万円の贈与を行った場合

合計600万円の贈与を受けたこととなります。

息子は600万円に対して、基礎控除額110万円を差し引いた金額に対して贈与税が課税されます。

課税金額に応じて控除もありますので、贈与税を乗算した金額から控除額を差し引くと納税額が算出できます。

納税は、贈与を受けた息子に支払い義務があります。

※贈与税率は、こちらの速算表にて確認します。

(平成27年1月1日から税率が変更となります。)

★父親から息子に500万円の贈与を行った場合

贈与額500万円 ― 基礎控除額110万円 =390万円(課税対象額)

課税対象額390万円 × 贈与税率20% ― 控除額25万 = 53万円(納税額)

上記の納税額53万円は、贈与を受けた「息子」に支払い義務が発生します。

※贈与税率は、こちらの速算表にて確認します。

(平成27年1月1日から税率が変更となります。)

申告のタイミングはいつなの?

贈与受けた人が申告し、納税する必要があります。

贈与税は、1月1日から12月31日までに贈与された合計額が対象となりますが、申告期限に関しては下記となります。

贈与を受けた翌年の2月1日から3月15日まで

上記の期間に申告と納税を行う必要があります。

例えば平成25年4月1日に贈与を行った場合、翌年平成26年の2月1日から3月15日までに申告・納税を行う必要があります。