相続時精算課税という制度の概要

暦年課税に関して説明を行いましたが、次に相続時精算課税について詳しくみていきたいと思います。

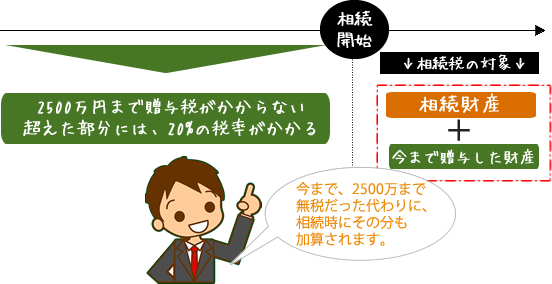

相続時精算課税とは、生前贈与を行う際に、相続人一人に対して2,500万円までは無税として、その代わりとして、贈与者(親など)が亡くなった際には、相続財産と今まで贈与した財産を合計した額に対して相続税を課す制度です。

つまり、将来の相続財産が基礎控除内の範囲内(5000万円+1000万円×法定相続人の数)で相続税が発生しない場合などは、生前に2,500万円まで無税で贈与ができるため非常にメリットが高い制度です。

どうせ相続時において控除額内で無税で済むのであれば、必要なときに無税で贈与しておこうという考え方となります。

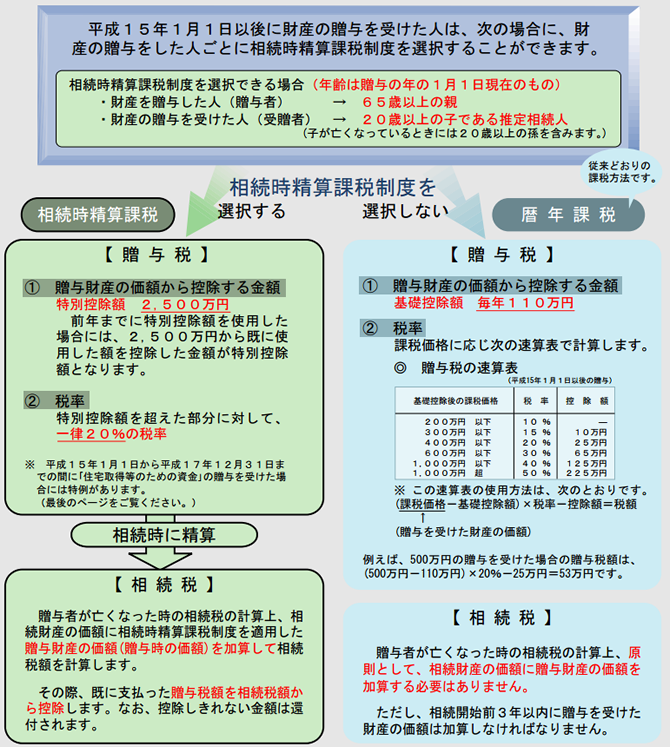

また、2,500万円を超えた場合でも、一律20%の軽減税率が適用されます。

相続時精算課税の条件とあらまし

相続時精算課税制度においては、一定の条件があります。

贈与者(贈与する人)は65歳以上の親で、受贈者(贈与をもらう人)は、20歳以上の推定相続人である必要があります。

参考:財務省ホームページ

http://warp.ndl.go.jp/info:ndljp/pid/1022127/www.mof.go.jp/jouhou/syuzei/pan1504-1/01-04.pdf

相続時精算課税制度は一度選択すると戻れない

相続時精算課税制度を選択すると、暦年贈与に戻ることができません。

また相続時精算課税制度は、子のそれぞれが父母ごとに選択することが可能です。

つまり、父親からは相続時精算課税として、母親からは暦年課税といったように活用することが可能です。

両親のそれぞれの資産や相続人、現在の生活状況など全てを考慮して、中長期的なライフプランをたててしっかりとした計画をたてる必要があります。

相続時精算課税制度は、一度利用の届出を行えば、現金でも不動産でも譲与する財産にはとらわれません。

ただし、2,500万円を超えた部分に対しては一律20%の税率がかかります。

また、相続時に精算する際には、贈与財産は贈与時の価格にて計算がなされます。

次は、暦年贈与と相続時精算課税制の選び方について学習します。